格鲁竞技官网MEMS 器件涵盖射频 MEMS、压力传 感器、麦克风、加速度计、陀螺仪、惯性组合等诸多产品类型,广泛应用于 消费电子、汽车、工业、医疗、通信等场景。从市场规模上来看,根据 IHS 的数据,2019 年全球 MEMS 市场规模为 165 亿美元(折合人民币千亿以 上)。国内市场方面,根据赛迪智库的统计,2019 年市场规模约 600 亿元, 占全球市场比例约 54%,且国内市场增速持续高于全球。

物联网兴起带动 MEMS 器件需求放量,同时受益技术升级产品利润空间有 望增厚。技术浪潮是 MEMS 需求的最大推动力,过去的汽车电子化和以智 能手机为首的消费电子浪潮,推动了 MEMS 需求的快速增长,此次物联网 浪潮下 MEMS 器件需求有望迎来进一步放量。同时,传统应用中占比最大 的智能手机和汽车领域,受益于 5G 换机和自动驾驶趋势,用量亦不断提 升。同时,受益于微型化带来的成本下降及融合化、智能化等技术升级, MEMS 器件利润空间有望逐步增厚。

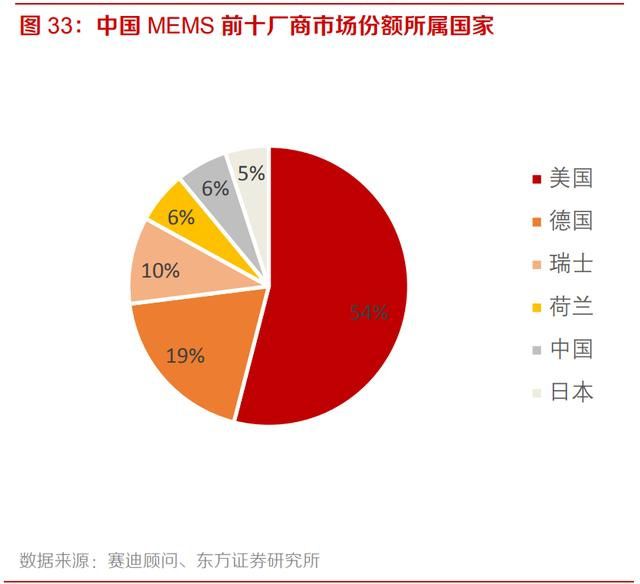

国产化率低,未来进程有望加速。目前国内市场前 10 厂商占据的份额中仅 6%属于国内厂商。但国内厂商当前已经具备主流 MEMS 器件的生产能力, 同时产业链不断走向成熟。未来,受益于政策的支持、疫情和贸易摩擦倒逼 下的国产化诉求、科创板成立带来的有利融资环境等优势,MEMS 产业链 国产化进程有望加速。

国内 MEMS 声学器件率先实现由追赶到超越。楼氏、英飞凌、TDK 等国外 MEMS 麦克风企业的研发和生产起步较早,早期占据了全球主要的市场份 额。但目前,国内 MEMS 麦克风的设计制造工艺已趋成熟,相应技术指标 已达国际领先水平,代表厂商歌尔股份 MEMS 麦克风产品在尺寸、灵敏度、 灵敏度公差、信噪比、声学过载点等主要指标上均已位居全球领先。在技术 超越的同时,国内头部企业依托中国作为全球最大的电子产品生产国和消 费国的市场地位,以及低成本的优势,市场份额有望不断提升,进一步巩固 微型麦克风(ECM+MEMS)全球龙头的地位。

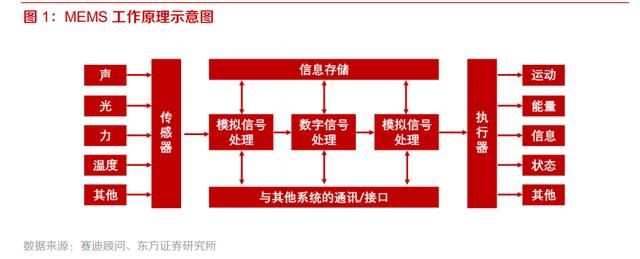

MEMS 即微机电系统(Microelectro Mechanical Systems),利用集成电路制造技术和微机械加工 技术,把微传感器、微执行器制造在一块芯片上的微型集成系统。MEMS 中的核心元件一般包含 两类:一个传感器或执行器,以及一个信号传输单元。传感器将外界信号转换为电信号,执行器与 外界产生作用,信号传输单元能够对信号进行处理以及与其他微系统连接。MEMS 传感器具有体 积小、重量轻、功耗低、可靠性高、灵敏度高、易于集成等优点,正在逐渐取代传统机械传感器; 以 RF MEMS 为代表的 MEMS 执行器也随着新一代通信技术的到来迎来重大发展机遇。

MEMS 产品日益丰富,智能化、集成化程度逐步提高。1987 年美国伯克利加州大学发明了微马达, 被认为是 MEMS 技术的开端;1993 年 ADI 公司的微加速度计产品大批量应用于汽车防撞气囊, MEMS 正式走入产业化阶段。20 世纪 90 年代 MEMS 技术快速发展,围绕深槽蚀刻技术发展出多 种加工工艺,微镜、喷墨打印头等 MEMS 产品不断涌现。2007 年以后,以智能手机为代表的消费 电子产品大量应用 MEMS 传感器,惯性传感器、磁力计、光学 MEMS、射频 MEMS 等应运而生。 近年来,物联网的发展不断推动 MEMS 技术进步,9 轴 IMU、集成环境 MEMS 等被大量应用, MEMS 集成化、智能化是未来发展趋势。

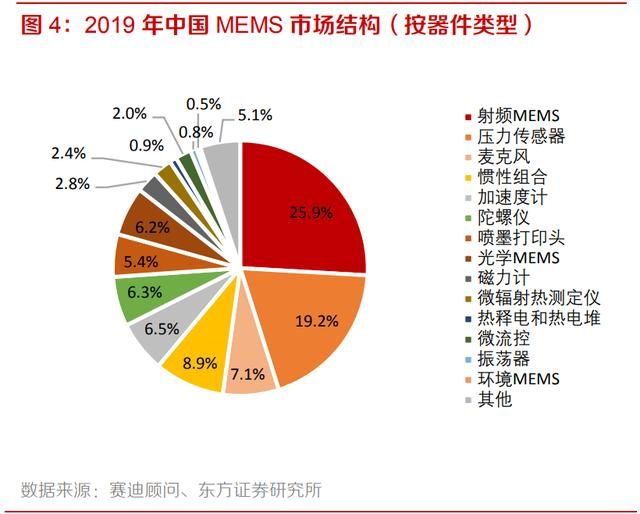

射频 MEMS、压力传感器、麦克风、加速度计、陀螺仪和惯性组合是目前应用最为广泛的器件。根据 Yole 的统计数据,全球 MEMS 产品结构中,射频 MEMS 份额 19.2%居首,其他产品中压力 传感器、麦克风、加速度计份额超过 10%。中国市场结构与全球类似,根据赛迪顾问发布的数 据,2019 年国频 MEMS 产品收入占比为 25.9%;压力传感器占 19.2%排第二位,麦克风、 惯性组合、加速度计分别占比 7.1%、8.9%、6.5%。

全球千亿市场规模,中国占比 5 成以上。从市场规模上来看,根据 IHS 的数据,2019 年全球 MEMS 市场规模为 165 亿美元(折合人民币千亿以上)。国内市场方面,根据赛迪智库的统计, 2019 年市场规模约 600 亿元,占全球市场比例约 54%,且国内市场增速持续高于全球。

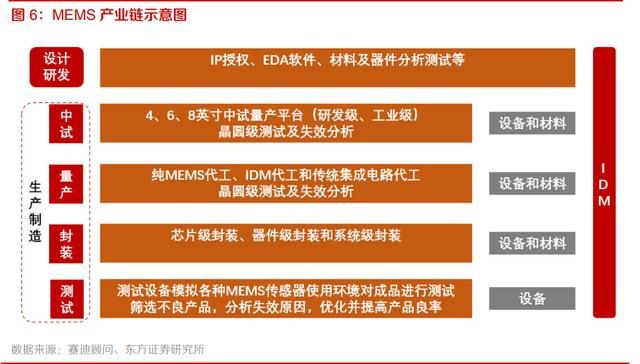

MEMS 产业链主要涉及设计研发、生产制造、封装测试、系统应用四大环节。MEMS 产业链的上 游包括 MEMS 器件设计、材料和生产设备的研发和供应,中游包括 MEMS 器件的制造加工和封 装测试、下游使用 MEMS 产品集成终端电子产品。

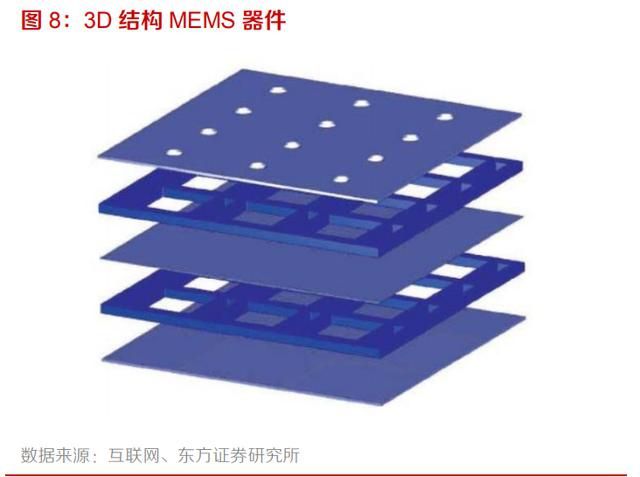

不同于 IC 的平面结构,MEMS 器件是三维机械结构,工艺偏定制化。虽然 MEMS 制造工艺采用 了 IC 技术来实现,但是其本质上是与 IC 结构有着截然区别的:IC 的基本结构晶体管是一种纯粹 的电学器件,在所有产品中通用;而 MEMS 是一种微机械结构,包含了微米级别的齿轮、仪表、 引擎和泵,除了与 IC 采用同样的硅材料外,基本结构并不能完全做到统一和通用。因此 MEMS 器件的制造工艺更为定制化,有“一种产品,一种工艺”的说法。

基本材料属性是决定产品性能的根本因素。IC 制造的目的是在一个硅片上集成尽可能多的 CMOS,但传感器芯体重通常只封装很少的电器元件,如一个 IC 上需要集成数以亿计的CMOS,但一个力敏传感器芯只有 4 个电阻元件。材料属性(如结构机械特特性、材质化学特 性)和生产工艺(如刻蚀深度、精度、材料应力控制)决定了 MEMS 传感器的性能。

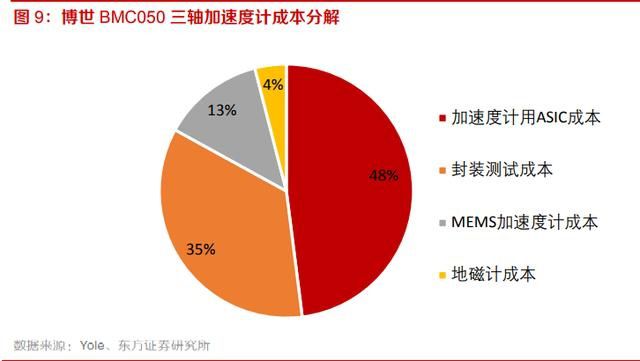

封测环节价值占比高,为制造成本的主要部分。由于 MEMS 结构相比 IC 更为复杂,不但需要封 装各种芯片,还包括各类感测用的力、光、磁、声、温度、化学、生物等传感器元器件和执行运 动、能量、信息等控制量的各种部件,封装的成本通常超过四成。此外,在测试环节,需要外加 不同的激励来测试不同的 MEMS 产品,如陀螺仪的测试需要多轴转台、振动台、冲击台等设备, 而硅麦克风则需要消声腔、标准声源等外部设备。结合测试的成本,根据器件不同后端成本可占 到四成到八成。

另外,MEMS 产品设计开发依赖研发人员经验。一方面,MEMS 是多学科、技术的综合,涉及 IC 技术、传感技术、计算机技术、无线通信等技术,对于多学科、多因素的相互理解十分重要。 另一方面,MEMS 产品开发过程中工具、设计、工艺的相互依赖性需要很高的教育背景和多年研 发经验。一般一个 MEMS 项目通常需要受过高等教育的工程师并至少拥有 10 年的工作经验,因 此也被称为市场成长中的“博士级别问题(PhD Level Problem)”。

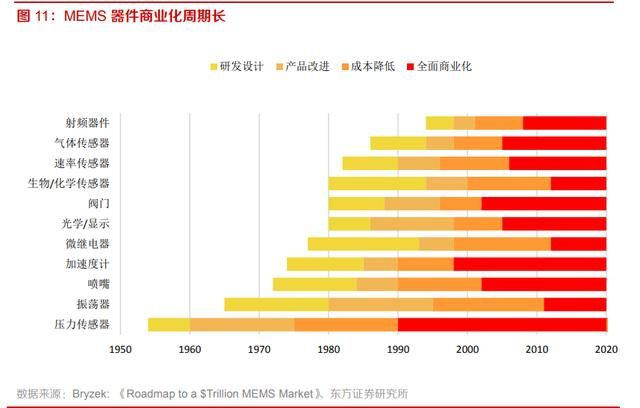

由于上述特征的存在,导致 MEMS 行业研发和商业化周期长。由于 MEMS 产品设计到量产需要 设计、工艺、工具的相互匹配,以及对应工艺装备、封装、测试设备的投资,所以研发和商业化 的周期较长。根据相关数据,MEMS 压力传感器、加速度计、气体传感器产品从研发设计到全面 商业化均历时二三十年的时间,2012 年之前所有 MEMS 器件平均下来商业化周期在 28 年时 间。

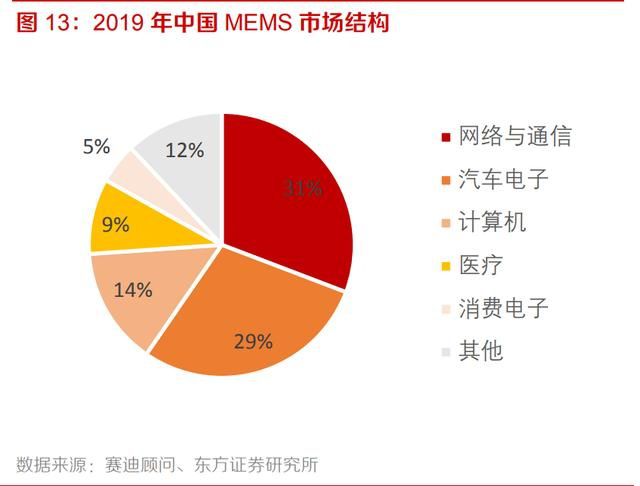

消费电子和汽车为目前 MEMS 最主要应用领域。从 2019 年全球 MEMS 市场结构来看,消费电子 为主要应用领域,占比接近 60%,汽车为第二大应用领域,占比约 19%。从 2019 年中国 MEMS 市场结构来看,网络与通信、计算机、消费电子合计占比 50%,汽车领域占比 29%。

我们认为,随着物联网、消费电子、汽车 MEMS 需求的放量,传感器厂商收入水平有望快速提升, 盈利能力也有望持续增强,主要基于:1)物联网、5G、智能驾驶带动需求放量,同时 MEMS 器 件尺寸进一步微型化,单位成本有望快速下降;2)技术升级带动附加值提升。

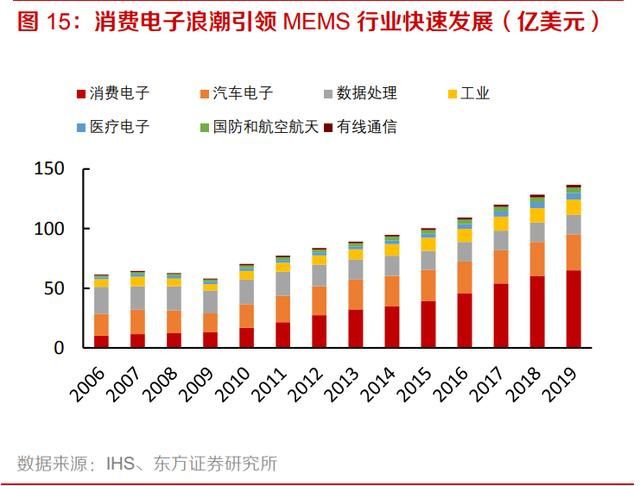

技术浪潮是 MEMS 需求的最大推动力。过去主要经历了两拨大的技术浪潮,分别是汽车和以智能 手机为首的消费电子浪潮,根据 IHS 早期的数据我们可以看到,在消费电子浪潮来临之前,整个 MEMS 市场规模增长趋于停滞,但消费电子浪潮的出现为整体市场带来了巨大的成长动能,消费 电子 MEMS 市场规模 2010-2019 年 CAGR 达到了 16%。

物联网普及极大拓展 MEMS 应用场景。物联网的产业架构可以分为四层:感知层、传输层、平台 层和应用层,MEMS 器件是物联网感知层重要组成部分。物联网的发展带动智能终端设备普及, 推动 MEMS 需求放量,据全球移动通信系统协会 GSMA 统计,全球物联网设备数量已从 2010 年 的 20 亿台,增长到 2019 年的 120 亿台,未来受益于 5G 商用化和 WiFi 6 的发展,物联网市场潜 力巨大,GSMA 预测,到 2025 年全球物联网设备将达到 246 亿台,2019 到 2025 年将保持 12.7% 的复合增长率。

智能化趋势推动物联网设备单机 MEMS 用量大幅提升。如上所述,物联网带来了很多增量市场, 比如智能音箱、智能电视、可穿戴设备等,同时智能化程度也在不断提升,推动单机 MEMS 用量 提升,以智能穿戴为例,第一代的可穿戴设备计步器仅搭载了加速度计实现计步功能,随着产品的 更新迭代,功能日益丰富,后续第二代、第三代可穿戴产品逐渐加入了压力计和陀螺仪,至今第四 代可穿戴代表产品智能手表除传统的活动识别和计数功能外,还能实现精准定位、智能交互,还加 入了诸多健康监测功能,MEMS 麦克风、磁传感器、光学心率传感器等产品得到了广泛应用,总 体 MEMS 用量大幅提升。

传统的手机和汽车市场方面,短期内依然是 MEMS 器件主要的应用领域,5G 和汽车电动化推动 出货量稳步提升,同时单机/车传感器用量有明显增加趋势。

智能手机迎 5G 换机潮,传感器及 RF MEMS 用量逐年提升。一方面,5G 加速渗透,拉动智能手 机市场恢复增长:今年 10 月份国内 5G 手机出货量占比已达 64%;智能手机整体出货量方面,在 5G 的带动下,根据 IDC 今年的预测,2021 年智能手机出货量相比 2020 年将增长 11.6%,2020-2024 年 CAGR 达 5.2%。另一方面,单机传感器和 RF MEMS 用量不断提升,以 iPhone 为例, 2007 年的 iPhone 2G 到 2020 年的 iPhone 12,手机智能化程度不断升,功能不断丰富,指纹识 别、3D touch、ToF、麦克风组合、深度感知(LiDAR)等功能的加入,使得传感器数量(包含非 MEMS 传感器)由最初的 5 个增加为原来的 4 倍至 20 个以上;5G 升级带来的频段增加也有望显 著提升单机 RF MEMS 价值量。

驾驶辅助系统升级带动 MEMS&传感器单车价值提升。自动驾驶已成大趋势,环境信息的感知是 实现自动驾驶的基础,越高级别的自动驾驶对信息感知能力的需求越高,对应的 MEMS&传感器 用量和价值量也会相应提升。根据 NXP 和 Strategy analysis 的数据,L1/2 级别的自动驾驶仅需要1 个摄像头模组、1-3 个雷达和激光雷达,以及 0-1 个融合传感器,新增半导体价值在 100- 350 美元,而至 L4/5 级别自动驾驶车辆将会引入 7-13 个雷达和激光雷达、6-8 个摄像头模 组并会引入 V2X 模块以及多传感器融合方案,新增半导体价值在 1000 美元以上。另外,短期来 看,现实条件暴露了 ADAS 的缺陷,导致了一些安全事故的发生,由此对 ADAS 系统的安全性需 求猛增,这些缺点重新致力于改进 LIDAR、RADAR 和其他成像设备,将多面传感器系统集成到自 动驾驶汽车中。

COVID-19 疫情期间,热成像、微流控 MEMS 迎来增长。受 COVID-19 疫情影响,医疗设备需求 增长,尤其是无接触测温刺激了热电堆和微热辐射测定仪需求,核酸诊断拉动了微流控产品的需求, 呼吸机带动了压力传感器和流量计的需求。疫情期间热成像类 MEMS(热电堆和微热辐射测定仪) 和微流控成为短期最大增长点。

根据 Yole 的预测,在物联网和手机 5G 换机的驱动下,全球消费级 MEMS 市场规模有望从 2019 年的 68.7 亿美元增长至 2025 年的 111.4 亿美元,6 年 CAGR 达 8.4%;在电动汽车和自动驾驶趋 势的带动下,汽车 MEMS 市场规模有望从 21.8 亿美元增长至 2025 年的 26 亿美元,6 年 CAGR 3%,除此之外,工业市场也将在工业物联网等趋势的带动下保持 9.2%的复合增速,医疗、通信、 国防/航空市场也将有显著增量,整体 MEMS 市场规模将从 2019 年的 115 亿美元增长至 2025 年 的 177 亿美元,6 年综合 CAGR 为 7.4%。

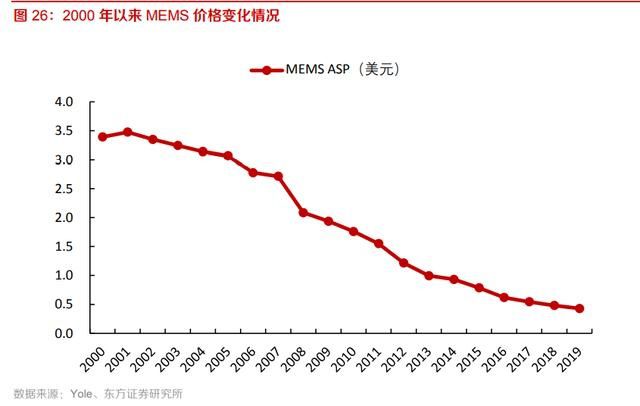

受益于成本下降和新产品推出,业内厂商毛利率基本维持稳定。虽然价格在下行,但是从楼氏和 歌尔等主要厂商毛利率水平走势可以看到,业内企业 MEMS 业务盈利能力基本维持稳定:一方面 是芯片及封装尺寸缩小推动成本端下降,另一方面是技术升级的需求导致不断有新产品推出,新 产品的毛利率显著高于老产品(如美新半导体,2016 年磁传感器新品 35%毛利率显著高于老产 品 11%的毛利率),推动整体毛利率维持稳定。

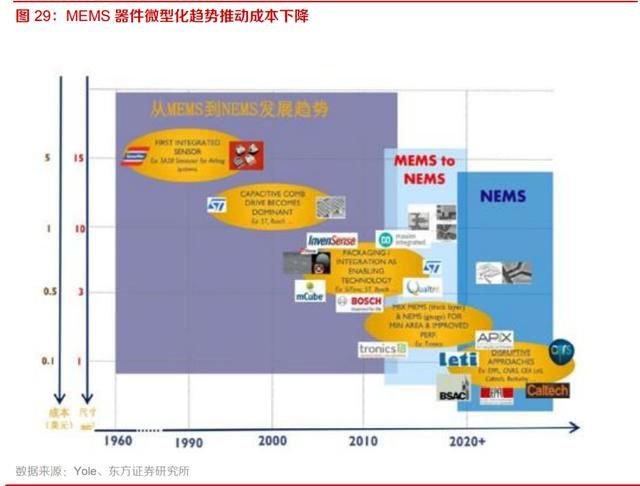

微型化趋势推动 MEMS 器件平均成本继续下降。消费电子领域轻薄化需求推动 MEMS 器件尺寸 缩小,MEMS 生产厂商一方面改进封装结构计,在保证产品性能的基础上缩小器件尺寸,另一方 面也同步缩小芯片的尺寸,在单片晶圆尺寸固定的情况下,芯片尺寸的减小增加了芯片的产量,也 有效降低了平均成本。未来,随着 MEMS 尺寸的缩小,MEMS(微机电系统)将逐步向 NEMS(纳 机电系统)转变,并获得尺寸和成本的持续降低。

封装标准化程度提升,外包降低成本。封装方面,由于 MEMS 偏定制化,出于保护自己公司 IP 的需要,多数公司选择自己进行组装和测试,但随着 MEMS 封装标准化程度的不断提升,OSAT 提供的封装服务带来的规模经济效应超过了潜在的技术泄漏风险,越来越多的客户将选择外包封 装的方式,有助于成本的降低。

多传感器融合与协同、智能化趋势带来价值提升。智能化趋势客观上需要更多的数据源,单个设 备中搭载的传感器数量逐渐增加,同时为了提升了信号识别与收集的效果和器件的集成化程度, 传感器之间开始实现融合与协同(比如加速度计、陀螺仪、磁力计、IMU 组合形成惯性传感器 组)。目前单个传感器的平均价格不足 1 美元,相比单个传感器,多个传感器融合的产品具有更 高的价值量,能够达到 1-2 美元。通过进一步将传感器与 MCU 或者 APU 集成,形成智能化传感 系统,产品价格将大幅提升至 20-40 美元。

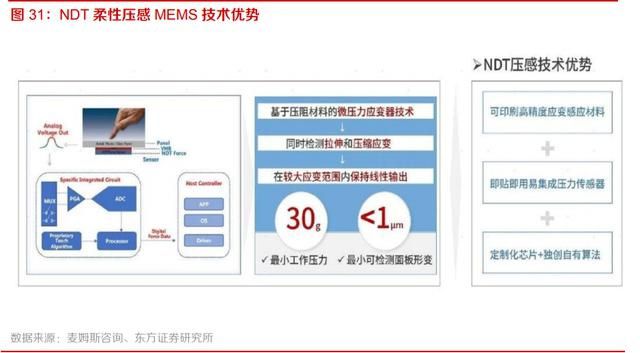

材料技术融合创新,柔性压感 MEMS 产品亦有望带来价值提升。相比传统电容式方案,柔性 MEMS 对终端产品的结构和内部空间要求较低,能够有效降低组装成本,在智能手机压感触控、可穿戴产 品和工业/医疗测量等领域具有很大的应用潜力。目前,国内 NDT(纽迪瑞科技)已将柔性 MEMS 概念成功商业化落地,其柔性 MEMS 是基于压阻材料的微压力应变器技术,可同时检测拉伸和压 缩应变,在较大应变范围内线性输出。随着技术的进一步成熟,国内更多厂商有望采用创新产品。

国内市场广阔,国产化率低。中国是最大的电子产品生产基地也是最大的电子产品消费国,2019 年全球 MEMS 器件市场规模为 165 亿美元,中国占据了半数以上。但在国内市场依然为国外厂 商主导,国内市场前 10 厂商占据的份额中仅 6%属于国内厂商。

国内厂商已具备主流 MEMS 器件生产能力。从国内 MEMS 产品晶圆需求结构来看,麦克风、压 力、打印头、加速度、射频器件已经有了相当的占比,6 寸片和 8 寸片需求合计分别占比 31%、 19%、11%、6%、7%。从头部厂商产品类别来看,歌尔股份已覆盖了 MEMS 麦克风、MEMS 压 力传感器(气压/防水/血压/差压等)、MEMS 气流传感器,组合传感器产品也逐步丰富,瑞声科技、 睿创微纳等公司也具备部分主流器件生产能力。

产业链逐步走向成熟。从国内产业的发展历程来看,1986 年国家将传感器技术列入国家重点攻关 项目,到 2000 年传感器技术体系和产业初步建立。2001 年国家将新型传感器列入重点研究开发 项目,国产传感器技术水平不断进步,逐步缩短与发达国家的差距,截止到 2015 年已经形成完 备的产业链,自主产品达到 6000 种。2016 年以来,国内传感器技术及产业快速发展,同时受国 内物联网、5G、人工智能等技术的推动,传感器向着 MEMS 化、智能化、网络化、系统化的方 向持续发展。

国内具备 MEMS 制造能力的主要有三类厂商:专业的 MEMS 代工厂、传统晶圆代工厂、IDM 厂 商。过去国内缺乏专业 MEMS 代工厂,传统晶圆代工厂工艺积累不足,制造响应周期长,同时缺 乏领军的 MEMS 器件 IDM 厂商。但目前,上述情况有明显的改善。

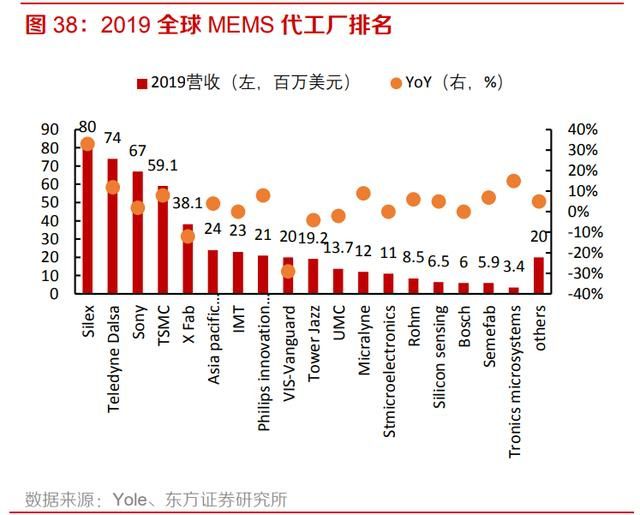

MEMS 制造环节产能不断提升。由于半导体下游部分市场高景气,晶圆代工产能供不应求,未来 随着新产能的投产这一现象将得到缓解,根据 SEMI 的统计,MEMS&传感器代工产能将从 2019 年的 390 万片/月增加至 2023 年的 470 万片/月。国内专业 MEMS 代工方面,赛微电子 2015 年收 购了 MEMS 专业代工领先厂商 Silex(2019 年专业 MEMS 代工收入排名第一),目前产能不断扩 张,北京厂规划产能 3 万片/月。传统晶圆代工厂方面,中芯国际和华虹半导体的 MEMS 代工也有 了一定的工艺积累。

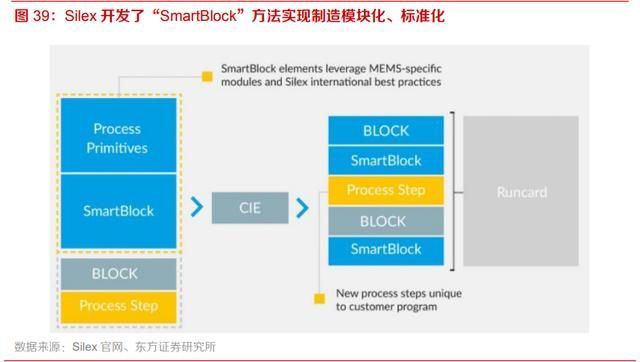

工艺水平、标准化程度不断提升。赛维电子收购 Silex 极大提升了国内 MEMS 代工水平。一方面 壁垒(即所掌握的工艺 IP),获得瑞典 Silex 自主开发的、可验证的、得到客户认可的 IP;另一方面凭借 Silex 的品牌和成熟的工艺流程极大地缩短产品的验证周期,开发周期。标准 化程度方面,如前文所提到,行业的特点包括“一种产品、一种工艺”,暗示每种产品都要从头开 始设计工艺,导致产品商业化周期较长。但目前 80%以上的工艺流程已可实现标准化(比如氧 化、旋转涂布、清洗、零掩膜对准等),定制化的部分大概只占到 15%-20%(DRIE、键合、薄膜 沉积、晶圆封盖、光刻等),目前 Silex 已开发了名为 SmartBlock 的模块化标准化方法,可在不 牺牲工艺一致性的情况下实现快速原型制作、定制和快速量产。

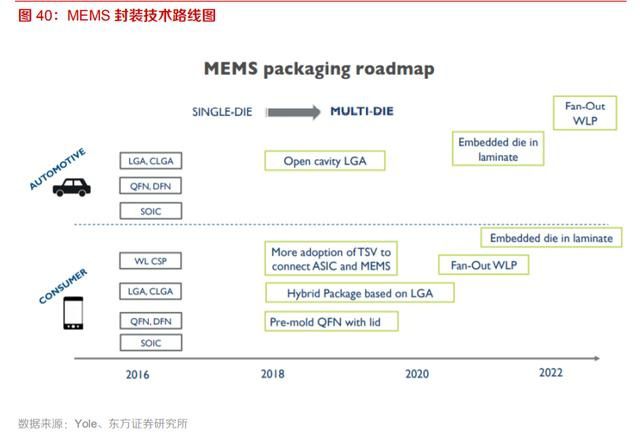

MEMS 封测平台随着现有平台复杂性的变化而稳步发展,以满足传感器融合的日益增长的需求。 封装方面,传感器融合的趋势推动封装技术从单芯片封装到多芯片封装的转变,同时芯片嵌入技术及晶圆级封装成为发展方向。测试方面,测试设备供应商正在改进测试工具、加入新功能以降 低成本。

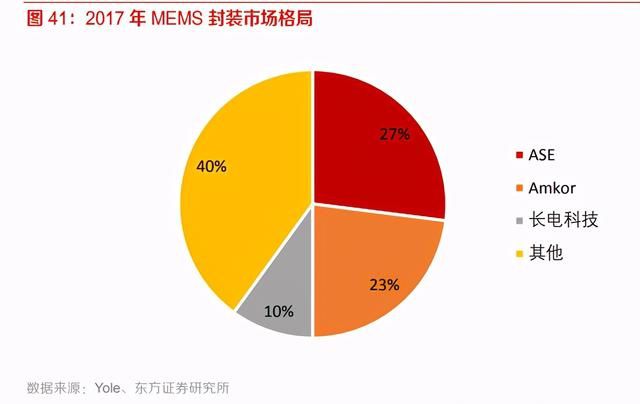

国内封测实力较强,具备先进封装技术交付能力。在 OSAT 市场,国内厂商在头部占据一席之地, 2017 年 MEMS 封装市场份额前三位分别为 ASE、Amkor 和长电科技,市场份额分别为 27%、23% 和 10%,目前长电科技已可提供嵌入式晶圆级球栅阵列(eWLB)、晶圆级芯片级封装(WLCSP)、 倒装芯片级芯片封装(fcCSP)、精细间距球栅阵列(FBGA)等一系列封装工艺。另一方面,国 内头部 MEMS 器件厂商亦具备自主封测的能力,如歌尔股份和瑞声科技

国内 MEMS 传感器领军企业歌尔和瑞声科技过去主要在产业链中从事系统整合和封测的环节,目 前,纷纷向 MEMS 芯片设计领域延伸。

歌尔股份设立子公司歌尔微电子专注 MEMS 产业,产业链不断整合,同时拟分拆上市加快业务发 展。歌尔股份 2017 年设立子公司歌尔微电子,意在通过丰富产品线种类,整合产业链上下游优质 资源,进一步巩固公司在 MEMS 传感器领域的领先地位,为客户提供整体解决方案。一方面对产 业链下游进行整合,从单纯的 MEMS 传感器领域,通过系统整合把产品线延伸到消费类电子产品 领域,从提供封装测试延伸至产品终端应用。另一方面对产业链上游进行整合,电声元器件的部分 原材料自制,例如振膜自制,降低产品成本并增强公司盈利能力。同时公司布局建设 MEMS 芯片、 智能传感器研发平台,产业链向上游延伸至芯片设计研发领域。此外,公司拟分拆歌尔微电子上市, 获得更好融资途径,进一步加速微电子类高技术附加值产品的发展,同时通过对子公司高管及核心 骨干股权期权激励,未来管理效率及发展前景有望持续提升。

瑞声科技 MEMS 产业链向上游芯片设计研发延伸。瑞声科技主要为 MEMS 麦克风产品提供封装 测试到系统整合,2018 年以来逐步开始实现 MEMS 芯片自主研发。瑞声科技今年在英国设立 MEMS 麦克风全球研发中心,完善了公司的全球研发布局,主要侧重于设计研发 MEMS 麦克风芯 片,也开始自行开发 ASIC 芯片。

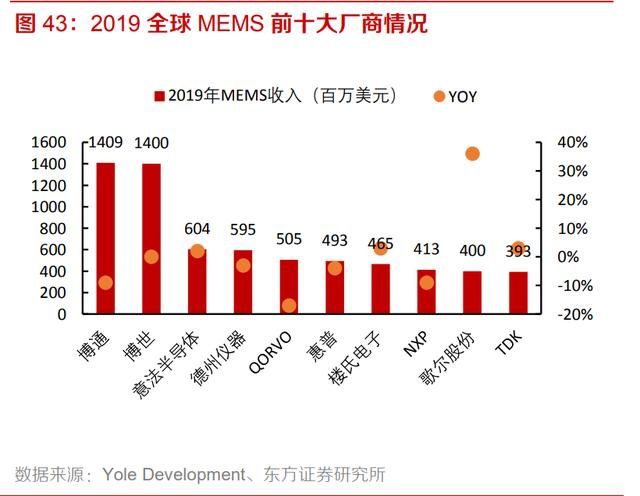

国内厂商市占率快速提升,势头依然强劲。近年来,国内以歌尔股份为首的 MEMS 厂商全球市 占率快速提升。根据 Yole Development 公布的 2019 年全球 MEMS 生产商前 30 名排名中,歌尔 股份和瑞声科技成功入围,其中歌尔股份排名第九,是中国首个进入全球前十的公司,并且其 2019 年 MEMS 收入同比增长达 36%,远超同行业其他头部公司;瑞声科技排名第 22 位,收入 同比增长 11%同样高于行业整体水平。

国内政策大力推动 MEMS 产业发展:国家政策大力支持传感器发展,国内 MEMS 企业拥有优质 发展环境。我国政府高度重视 MEMS 和传感器技术发展,在 2017 年工信部出台的《智能传感器 产业三年行动指南(2017-2019)》中,明确指出要着力突破硅基 MEMS 加工技术、MEMS 与互 补金属氧化物半导体(CMOS)集成、非硅模块化集成等工艺技术,推动发展器件级、晶圆级 MEMS 封装和系统级测试技术。国家政策高度支持 MEMS 制造企业研发创新,政策驱动下,国内 MEMS 制造企业获得发展良机。

贸易摩擦和疫情的客观加速国产化进程:贸易摩擦和疫情让众多国内厂商意识到了产业链国产化 的重要性,采购国产 MEMS 器件的诉求提升。

国内产业起步 10 余年,具备基本的人才积累:如前文所述,MEMS 的研发需要解决多学科的交叉 问题,对人才要求较高,MEMS 项目通常需要受过高等教育的工程师并至少拥有 10 年的工作经 验。目前国内产业从起步到现在已经经历了 10 余年的时间,有了一批具备产业经验人才的积累。 同时,国内经济的快速发展和海外环境的不确定性有望驱使更多 MEMS 行业有积累的专业人才归 国,为国内产业发展带来新动能。

科创板成立,资本助力产业发展:科创板的成立为成长中 MEMS 企业提供了有效的融资渠道,助 力产业发展。

MEMS 麦克风应用广泛。不仅智能手机、电脑需要用到 MEMS 麦克风,智能电视、智能穿戴、智 能家居、智能建筑领域也需要大量用到 MEMS 麦克风,此外,工业、医疗、军事、智慧城市对 MEMS 麦克风也有一定需求。从量上来看,智能手机、电脑、平板依然是目前 MEMS 麦克风主要应用领 域,出货量每年在 10 亿量级,智能穿戴、智能家居、汽车领域目前每年出货量在千万到亿的量级, 但成长迅速。

语音交互兴起带动 MEMS 麦克风需求迅速增长。近年来,人工智能(AI)技术迅速发展,语音成 为重要人机交互接口,Google、Apple、Microsoft、Amazon 等领先科技企业近年纷纷推出语音交 互技术助推生态形成,2019 年这四家厂商的语音交互设备数量已达到 19 亿台,以手机和电脑为 主。传统电子设备上语音助手的搭载有效培养了用户习惯的养成,新兴的物联网设备语音交互需求 有望迎来快速增长,以智能音箱、显示器为例,根据 Yole 的数据,其中语音个人助手的需求将从 2019 年的 1.1 亿个左右快速增长至 2024 年的 2.8 亿个左右。

TWS 耳机的发展、降噪功能的加入带动耳机单机 MEMS 麦克风用量提升。以耳机为例,传统的耳 机双耳仅需 1 颗麦克风(即平均单耳 0.5 颗),而 TWS 耳机一般单耳用到至少 1 颗麦克风,而 Airpods 单耳需要用到 2 颗,Airpods Pro 单耳则用到了 3 颗麦克风。用量的快速提升背后逻辑一方面是 TWS 耳机对传统耳机的替代,另一方面是降噪功能的加入,从 Airpods Pro 中 3 颗麦克风 的作用上我们可以窥见端倪:Airpods Pro 中的 1 号麦克风用于接收语音;2 号麦克风用于接收外 部噪音信号,并发出一个噪声幅度相同、相位相反的声波信号抵消噪声实现主动降噪;3 号麦克风 用于侦测耳机内部的噪声,并实现主动降噪。科技风向标苹果的采用有望带动 TWS 耳机中降噪技 术快速普及,大幅提高市场上耳机平均 MEMS 麦克风用量。

语音交互、降噪不是终点,MEMS 麦克风潜在空间广阔。目前麦克风阵列技术、噪声消除技术、 语音交互技术已经逐渐走我们的生活,推动 MEMS 市场不断快速发展。未来,光学麦克风(通过 激光与麦克风的配合实现 5Hz 到 MHz 范围频率响应范围的记录,可应用于无损检测、超声计量、 声学流程监测以及医疗影像)、声学相机(通过麦克风阵列技术绘制声像图,实现噪声控制与定位、 产品质量控制)的发展有望逐步打开 MEMS 麦克风工业级市场。3D 声音感知、人工智能技术的发 展亦有望进一步拓展消费级市场。

根据我们的拆分,2019 年,智能手机、智能音箱、智能电视、TWS 耳机、笔记本电脑为 MEMS 麦克风主要应用领域,对应市场规模分别为 11、1.8、1.7、1.4、1 亿美元,其中智能音箱和 TWS 耳机对应 MEMS 麦克风市场增长最为迅速,2019-2023 年 CAGR 将分别达到 14%和 19%,2023 年对应市场规模分别为 2.9、2.7 亿美元。消费级 MEMS 麦克风整体市场规模有望从 2019 年的 17 亿美元增长至 2023 年的接近 21 亿美元,CAGR 超过 5%。

国内头部厂商 MEMS 麦克风主要技术指标达到国际领先水平,市场份额有望持续提升。国外的楼 氏、英飞凌、TDK 等国外 MEMS 麦克风企业的研发和生产起步较早,早期占据了全球主要的市 场份额。但目前,国内 MEMS 麦克风的设计制造工艺已趋成熟,相应技术指标已达国际领先水平, 代表厂商歌尔股份 MEMS 麦克风产品在尺寸、灵敏度、灵敏度公差、信噪比、声学过载点等主要 指标上均已跻身全球领先。在技术超越的同时,国内头部企业依托中国作为全球最大的电子产品生 产国和消费国的市场地位,以及低成本的优势,市场份额不断提升,以歌尔股份为代表,根据 IHS 和麦姆斯咨询的数据,其 MEMS 麦克风市场份额从 2013 年的不足 10%一路上升至 2019 年的 30% 以上。2019 年歌尔股份微型麦克风(ECM+MEMS)市场份额全球第一,未来有望继续巩固微型 麦克风领域龙头地位。

Copyright© 2012-2051格鲁竞技·(中国)官方网站 版权所有